私たちが持っている多くの財産は法律上の所有権において、自分だけの単独所有であるはずです。

例えば、あなたがお持ちのスマートフォンやパソコン、自動車などを誰かと共有していることはないと思います(家族と「共用」しているかもしれませんが、「共有」とは別の概念です)。

上記の製品は動産に分類され、法理論上は共有することも可能です。しかし、一般的に共有する必要性がないので、法律上の「共有」には該当しないでしょう。

一方、土地や建物といった不動産については、共有することがよくあります。

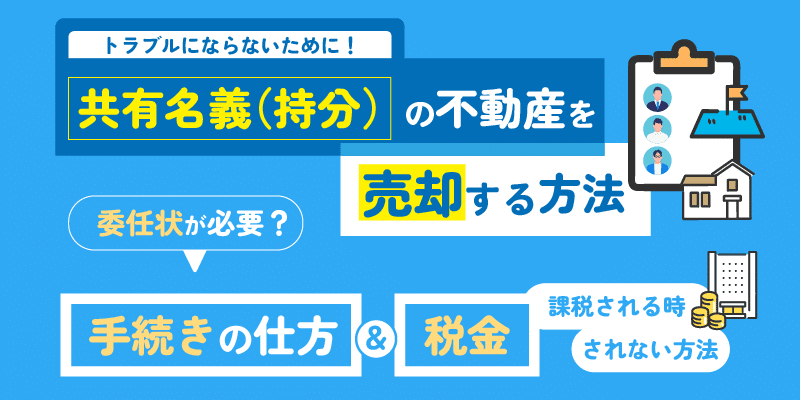

共有状態の不動産を売却するには一定の準備や手続きが必要であり、多くの場合、そのまますぐには売却できません。

トラブルにならないために、今回は共有名義の不動産を売却する方法について解説します。

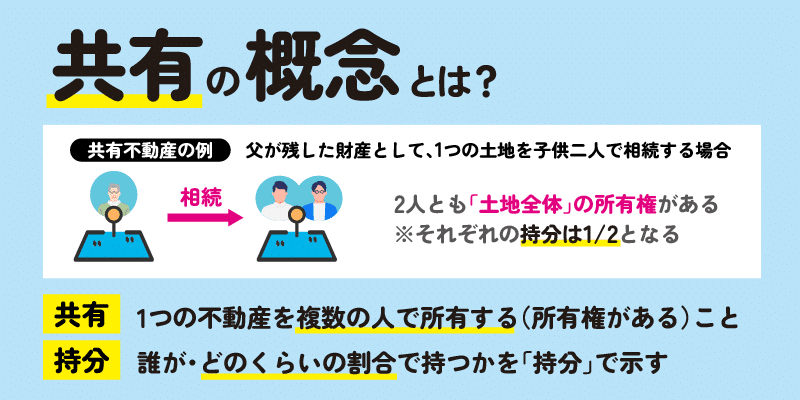

「共有」の概念を押さえておこう

まずは、法律上の「共有」の概念について解説します。

例えば、被相続人となる父が土地を二人の子ども(兄と弟)に残したとします。

遺言書も準備しておらず兄弟が遺産分割協議もしない場合、他に相続人がいなければ、その土地は兄弟で共有している状態になります。

ただし、この共有状態とは、土地の「面積」の半分を兄が、もう半分を弟が持っているという意味ではありません。

兄と弟、両方に「土地全体」の所有権があることを意味します。

つまり共有状態とは、複数の者が財産全体の所有権を持っているということです。

そのうえで、それぞれが有している権利の指標を「持分(もちぶん)」として表します。

持分は、二分の一、三分の一などとし、持分権利の大きさを表します。

持分については、不動産登記を経ることで登記簿上に反映させることができます。

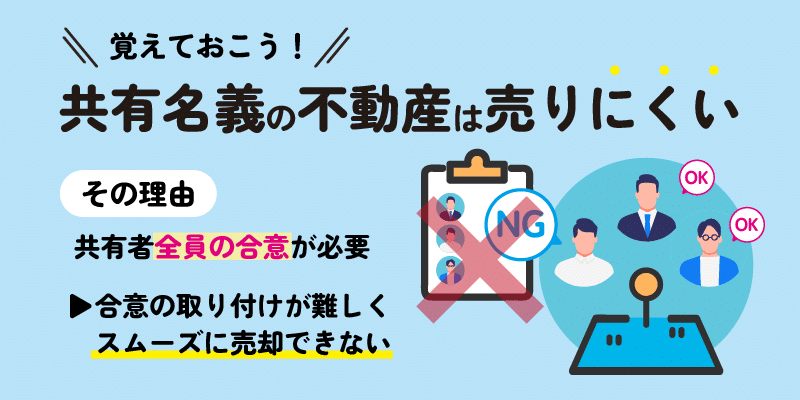

共有名義の不動産が売りにくい理由

共有名義の不動産は、共有者が多くなるほど売りにくくなります。

なぜなら、その不動産の共有者全員の合意を取り付けなければ売却できないからです。

共有権利者が多くなるほど、合意の取り付けが難しくなるため、スムーズに売却できないのです。

ここで一つ、疑問が浮かびます。

「共有者全員の持分を合わせて、過半数が合意していてもダメなのか?」という疑問です。

しかし、売却という行為については持分の多さは関係なく、あくまで所有者全員の合意が必要です。

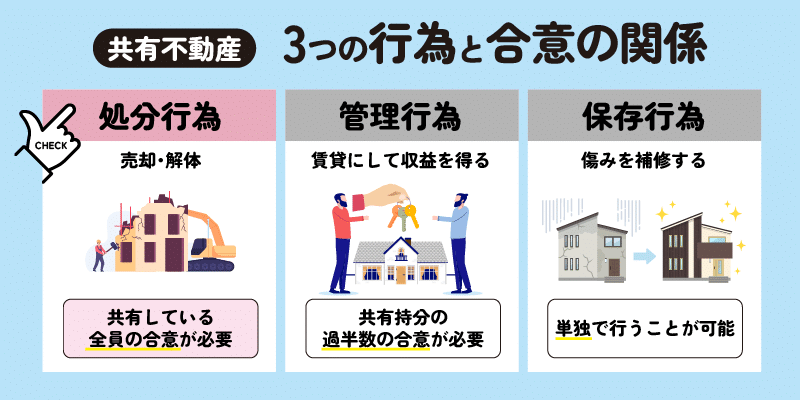

法律上、売却は「処分行為」にあたり、家屋であれば解体のような行為も含みます。

こうした処分行為は財産そのものの価値を激変させることになるので、少数であっても持分を有している者の合意が必要なのです。

例えば、不動産を賃貸にして収益を得る場合は「管理行為」にあたり、共有持分の過半数の合意を得れば賃貸にできます。

また、物件の傷みを補修するなどの行為は「保存行為」にあたり、各共有者は単独で行うことが可能です。

少しややこしいですが、売却という行為はその不動産の性質をガラリと変えてしまう一大事であるため、持分の割合にかかわらず、共有者全員の合意が必要であるということを押さえておきましょう。

共有不動産の売却手続きはどうなる?委任状が必要かも!?

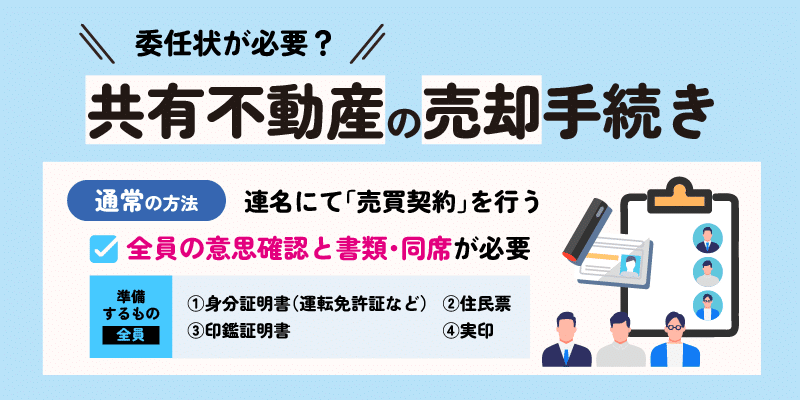

共有者全員の合意が取れれば共有名義の不動産を売却できますが、名義人が複数人となるので通常よりも手間が増えます。

共有名義の不動産取り引きの場合、売り手側が複数人になるので、これらの者が連名で契約に臨む必要があります。

そのため、売買契約書には共有者全員が署名押印しなければならず、各人の本人確認などのために共有者全員分の運転免許証のコピーや印鑑証明書、住民票などを準備しなくてはなりません。

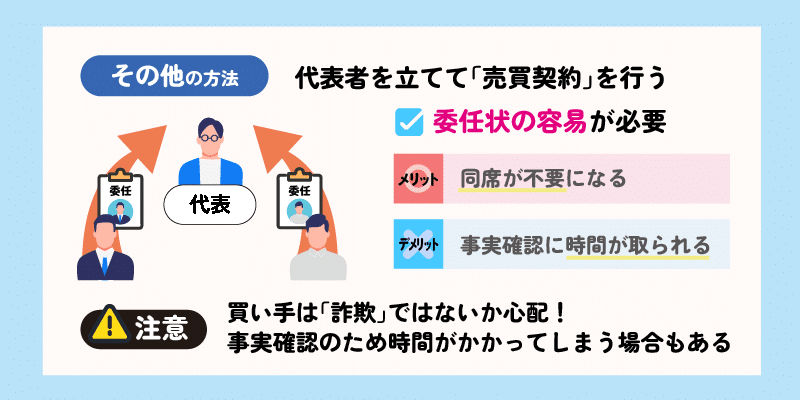

誰かを代表者に立てて契約に臨む場合でも委任状を用意しなければならず、仮に委任状を用意したとしても必ずしもスムーズにはいきません。

なぜなら、買い手は「本当に代表権があるのか?詐欺ではないか?」などと注意深くなることがあり、通常の売却よりも事実確認に時間を取られることが多くなるからです。

例えば、委任状があるのにもかかわらず、「本人の口から直接確認したい」と言われ、共有者との面談を求められることもあります。

買い手としても契約上のリスクを回避するために、慎重になるのです。

売り手側はもどかしいかもしれませんが、契約が流れてしまうと困るので、ある程度は買い手に合わせるしかないのが実情です。

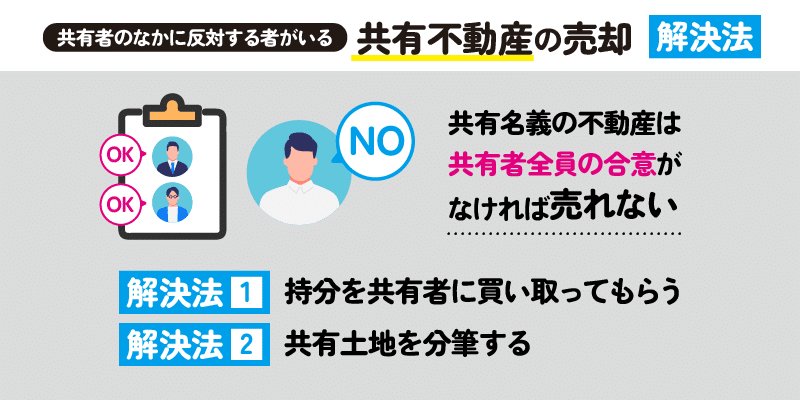

以上が、共有不動産の売却で面倒なシーンです。このように、共有名義の不動産は共有者全員の合意がなければ売ることができません。

ここで、「何らかの理由でお金を用意しなければならないとき、共有者の中に売却に反対する者がいたら打つ手がないのか?」、という疑問が思い浮かぶ方もいらっしゃるかもしれません。

その場合でも、いくつかの方法で解決できます。次の項で解説します。

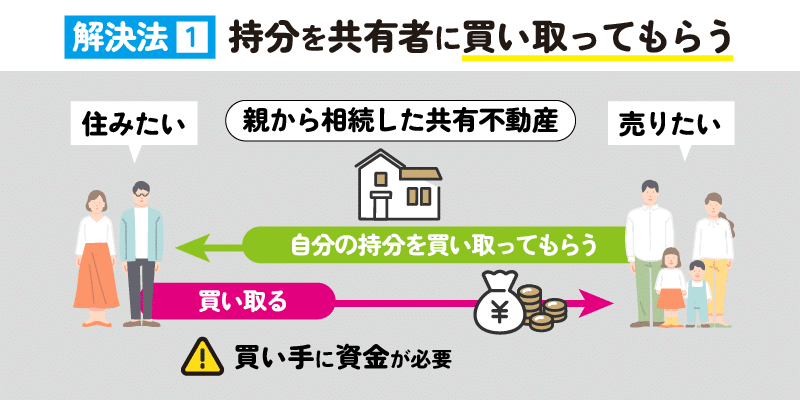

持分を共有者に買い取ってもらう

例えば、相続で親から引き継いだ実家などは、兄弟のうち誰かがそのまま住み続けたいと申し出、売却に反対するケースがあります。また、思い出のある家を売りたくないという理由で反対するケースもあるでしょう。

そのようなケースでは、売却をしたくないと考える共有者に自分の持分を買い取ってもらうことで対応できます。

しかし、この方法では持分を買い取る側に相応の費用負担が生じるので、これを良しとしない場合があります。また、買い手が資金を用意できないこともあるでしょう。

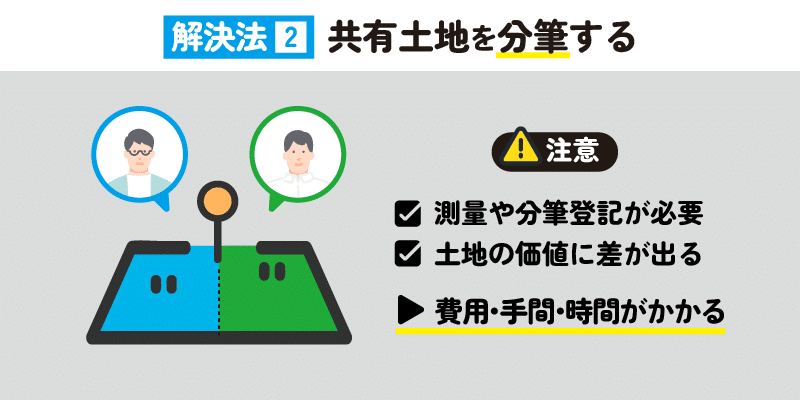

この場合、対象不動産が土地であれば「分筆(ぶんぴつ)」する手もあります。

共有土地を分筆する

分筆とは、登記簿上で土地を分けて所有権者を別々にすることです。

例えば、持分が半々であれば、対象の土地を真ん中から半分に分けて、兄が東側の半分を、弟が西側の半分の土地についてそれぞれ単独で所有権を得ます。

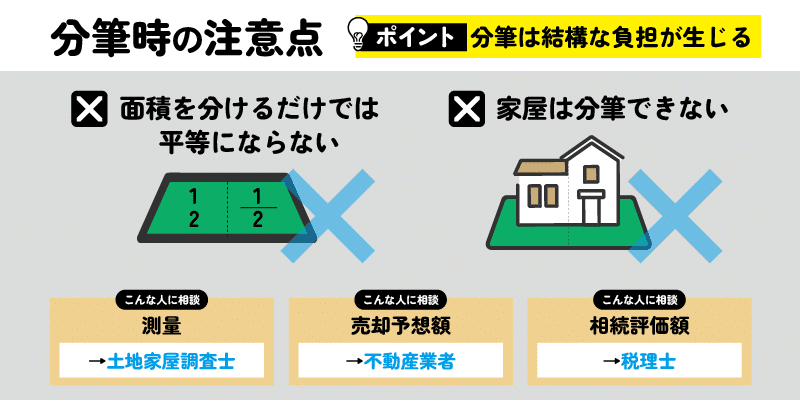

分筆をする場合は、境界を確定するための測量などの手続きや分筆登記手続きを要するので、その分の費用・手間・時間がかかります。

また、一つの土地をどのように区分けして分筆するのかによって、その土地の価格に差が出ることがあるので注意が必要です。

例えば、広い道路に面している土地は価値が出て、そうではない土地は価値が下がることがあります。

この点は売却する際の価額に影響することもあり、将来、相続財産となった場合は相続税評価額に差が出ることもあります。

さらに、分筆は土地であればできますが、家屋はできません。

測量に関しては土地家屋調査士、売却予想額については不動産業者、将来の相続税評価額に関しては税理士と、相談相手が複数になることも予想されるので、結構な負担が生じるでしょう。

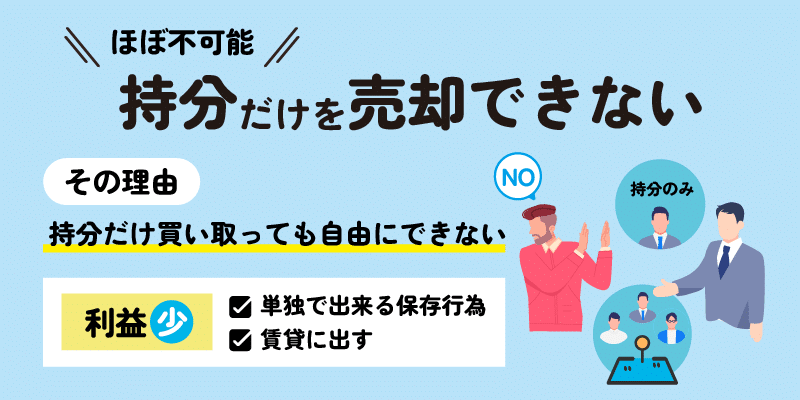

市場で持分だけの売却はできるか?

不動産の「共有持分」は、本来それ単体でも財産的価値のあるものです。

従って、不動産に関する自分の持分をそのまま市場で売ることも不可能ではありません。

「その方が簡単でいいじゃないか」と思うでしょうが、実際は共有者以外で持分を買ってくれる人はまずいません。

上述したように、持分を持っていたとしても、その不動産から得られる利益は限られます。

単独でできる保存行為などは全く利益がありませんし、賃貸に出そうとしても他の過半数の権利者の同意が必要です。

持分だけ買い取っても自分の自由にできないのですから、買う意味がないのです。

機関投資家などが投機的な目的で、重要な不動産を持分から戦略的に取得していくなど特殊な例でなければ、持分を他人に譲渡するのは難しいということです。

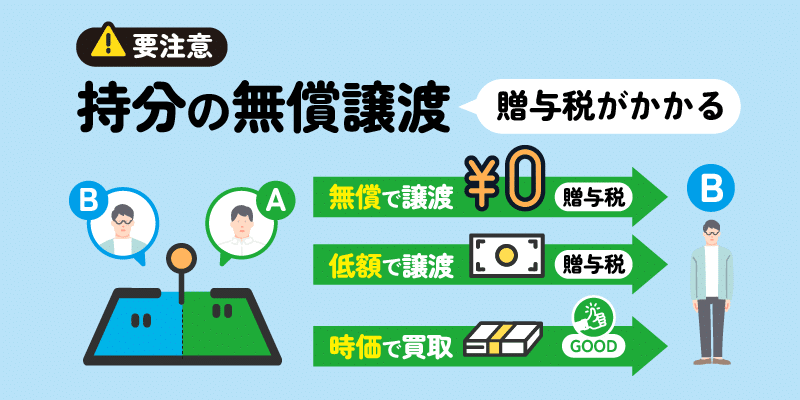

持分の無償譲渡は要注意!税金がかかる

例えば、兄弟間や親子間などごく近しい間柄での共有である場合、自分の持分を相手に無償で譲ることも考えられます。

これによって、誰か特定人の単独所有となれば売却手続きも簡単です。

そのうえで売却代金を折半すれば、手続き上は売上代金をただ分配すればいいだけです。

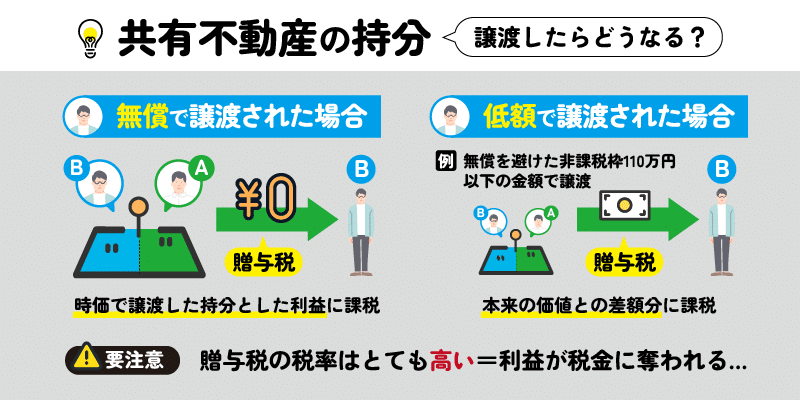

しかし、持分も財産であり、無償で譲渡した不動産には「贈与税」が課されるため注意が必要です。

贈与税は無償で財産を譲り受けた方にかかる税金で、上の例では時価で譲渡した持分として、その利益に贈与税が課されます。

贈与税の税率はとても高いので、税金によって利益を大きく奪われてしまうことになるのです。

贈与税には年間110万円までの非課税枠がありますが、これを超える部分は課税の対象となります。

では、無償ではなく110万円に収まるように低額で譲渡すれば良いのかというと、そうでもありません。

この場合は低額譲受行為となり、本来の価値との差額分に贈与税が課されてしまいます。

結局、家族間であっても持分の買い取りは時価で買い取らなければならないということです。

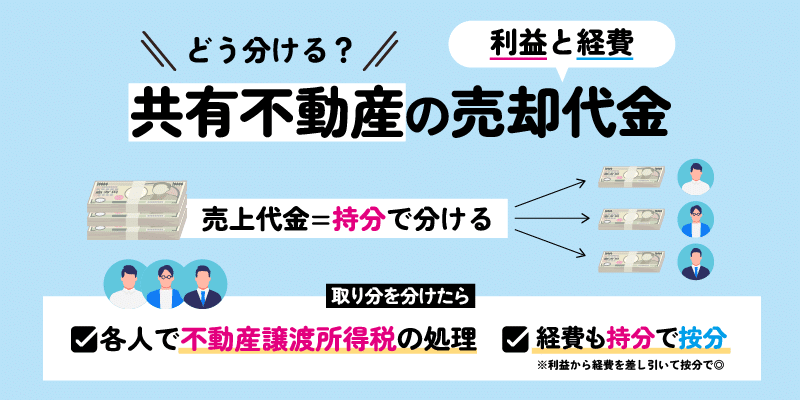

共有不動産の売却代金はどうする?

持分権利者全員の合意を取り付けて、対象不動産を売ることができたと仮定します。

この場合の売上代金は、その不動産の持分に従って分け合うことになります。

仮に、持分権利者間で共有持分を譲渡する場合、譲り受けた不動産には贈与税が課されるので注意してください。

売却代金を、それぞれの取り分に従って分けた後は、各人が不動産譲渡所得税の処理を行うことになります。

その際の経費についても、持分に従って按分することになります。

そのうえで、確定申告が必要な場合は申告と納税の手続きを行います。

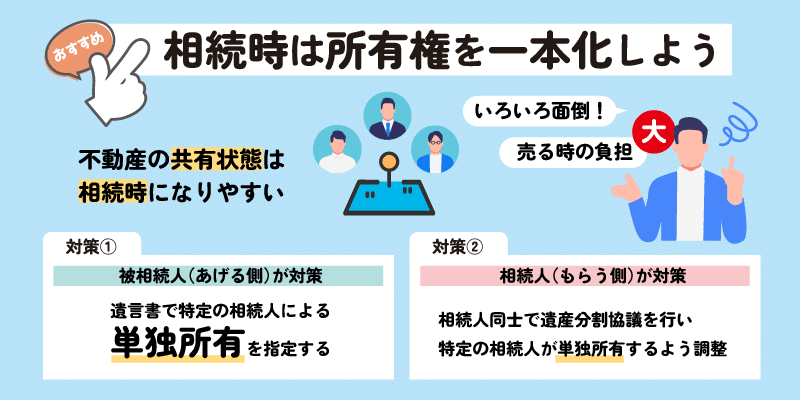

相続の際は所有者を一本化して相続登記を

ここまで記事を読み、共有不動産の売却についてどう思われたでしょうか。

「いろいろと面倒そうだな」と思われた方が多いのではないでしょうか。

共有状態の不動産を売却する際の手続きは煩雑であり、結構な負担が生じます。よって、共有状態ならないようあらかじめ手を打っておく必要があります。

不動産が共有状態になる発端はさまざまですが、多いのは相続が起きた場面です。

被相続人に複数の相続人がいる場合は、遺言書で対象不動産を特定の相続人による単独所有としない限り、共有状態になります。

たとえ登記をしなくても、概念上の所有権は共有となるので同じことです。

遺言書による指示がない場合は、相続人同士で遺産分割協議を行い、不動産については特定の相続人が単独で所有するよう調整しましょう。

遺言書がある場合でも、その内容が「不動産Aを兄弟の共有とする」あるいは「法定相続分の通りにする」などと指示があるかもしれません。

その指示によって結局共有状態になってしまう場合は、相続人全員の合意の元で遺言書とは異なる取り分に調整することや、特定人の単独所有にすることで対処できます。

遺言書の指示に特別な理由がないのであれば、不動産が共有状態になってしまうリスクを考えて、相続人同士で調整する道があることも覚えておいてください。

共有名義の不動産売却についてのまとめ

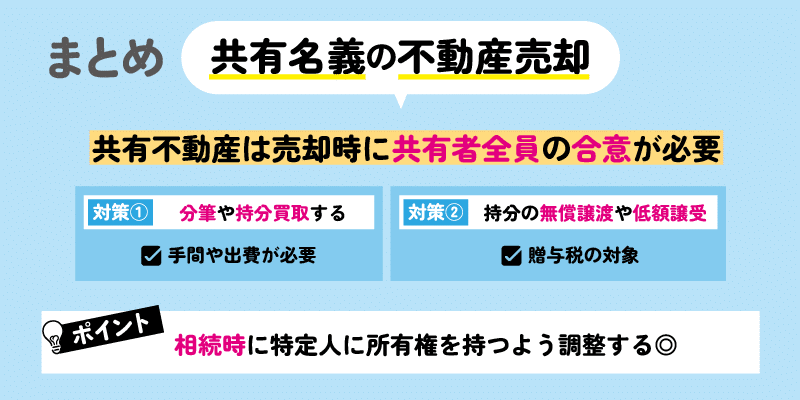

今回は、共有名義の不動産を売却する方法について解説しました。

共有不動産を売却する場合は、共有者全員の合意を取り付けなければなりません。

仲の良い家族同士や夫婦の共有であれば、売却の意思を合致させることも比較的容易です。しかし、そうでない兄弟同士では意思が合致せず、売却が困難になる可能性があります。

売却だけでなく、その不動産の活用方法が制限されることもあるので、不動産の共有はできるだけ避けるのが無難でしょう。

売却の合意取り付けが困難な場合は、分筆や共有者同士での持分の買い取りなど方策はいくつかありますが、一定の手間や出費が必要です。

また、家族同士でやりがちな持分の無償譲渡や低額譲受などは贈与税の対象になることがあるので、慎重に進めることが大切です。

不動産が共有状態になることを防ぐためにも、相続が起きた際には特定人に所有権を持たせるよう調整してくださいね。